【住まいと投資】住むのも投資も〝戸建〟!? 注目される戸建賃貸住宅への投資

- 2019/08/16 15:54

- カテゴリー:住宅

住まいと投資

住むのも投資も〝戸建〟!?

注目される戸建賃貸住宅への投資

賃貸用アパート・マンションの空室が全国的に増えている。投資や相続対策などともてはやされたアパート経営も、ここにきて雲行きが怪しくなっている。ハウスメーカーや銀行の言うがままに借金をして賃貸経営をしても、入居者が得られず返済できない例が数多く報告されている。

借金の問題は、家を買う側でも生じている。格差社会の進行で家を買えない層が増えるとともに、住宅ローンでマンションを買っても、途中で売ったら借金が残り、完済しても資産価値はゼロというケースがざら。ならば、ずっと賃貸でいいという価値観も広がってくる。

そんな中で、投資する側、住む側の双方から注目されているのが、戸建賃貸住宅である。

住むならやっぱり戸建

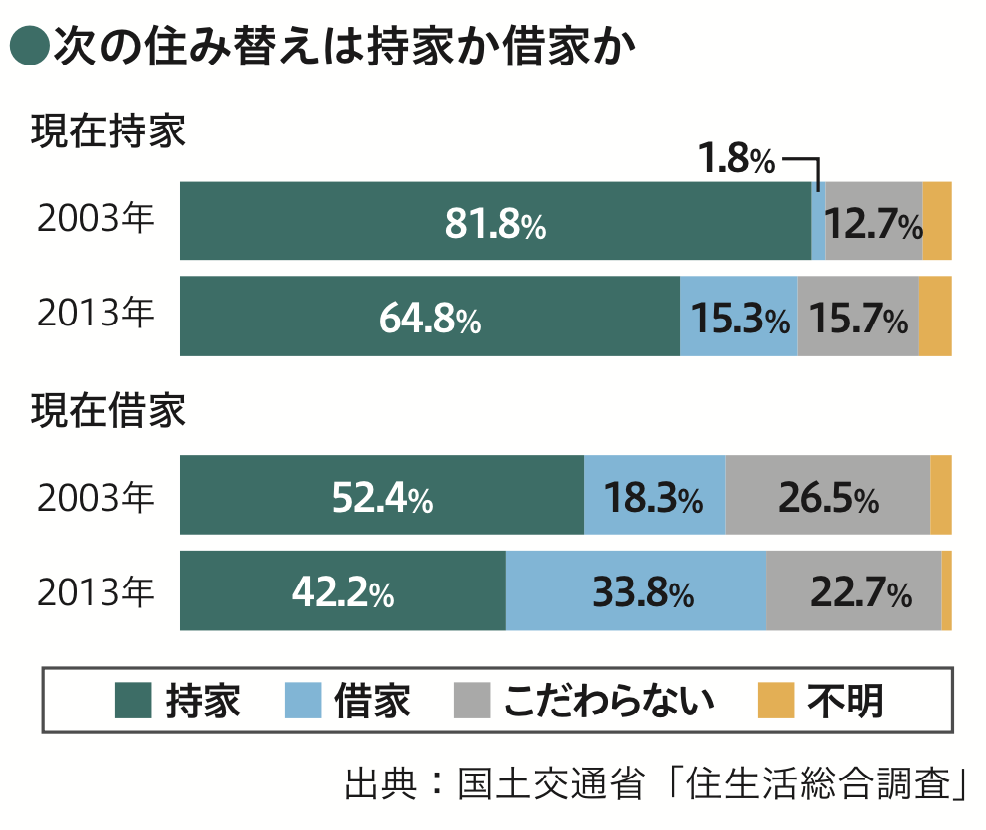

まず、住む側のニーズから見てみよう。国土交通省が実施している「土地問題に関する国民の意識調査」によれば、「望ましい住宅形態は」と問われた日本人のおよそ7割が、「一戸建て」と回答している。都心のタワーマンション住まいが「成功者」の象徴となったとはいえ、やはり多くの人々が、あるべき住まいとして戸建を考えているわけだ。

しかしながら、戸建住宅を購入するハードルは高い。特に都会の若いファミリーの場合、通勤圏内で一戸建てを買うというのはなかなか困難。多くは、マンションを区分所有するわけである。

「住宅ローンが通らない」あるいは「まず、頭金だけでも貯めてから」という層は、賃貸住宅に住むことになるわけだが、その場合はほとんどがアパートやマンションなどの集合住宅となる。一戸建ての貸家はなかなかなく、あっても誰かの持ち家の空き家か、昔ながらの安普請の家ばかり。賃貸入居者の多くが求める「新築物件」は、ほとんどない。

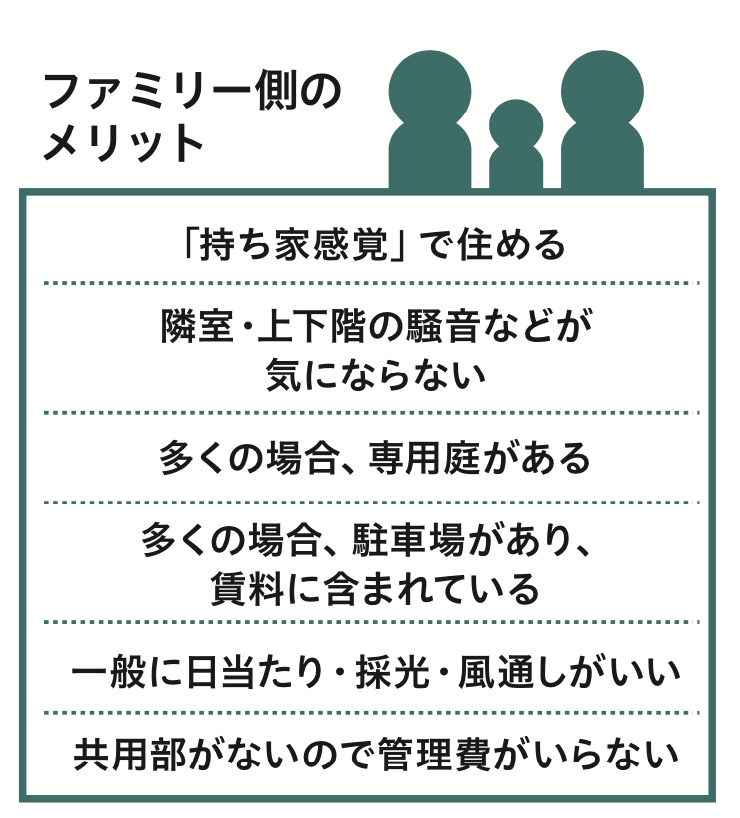

やむを得ず入る集合住宅は、ファミリー世帯にとっての住み心地がイマイチ。集合住宅のトラブルやクレームの第1位は、音の問題だ。隣室階上階下、つながっていれば音の問題が生じる。また1つの建物内にある共有スペースの利用なども含め、小さな子供のいる家庭は気兼ねも多い。 そのようなことから、「新築・一戸建の貸家」のニーズは高く、かつ供給が少ないということがわかる。

〝所有〟から〝利用〟への潮流

こうしたことから、「買っても意味がない」と考える層が増えつつある。この層は「家を買えない」層とは違う。買うだけの資力や背景があっても、生涯賃金を子供の教育や自分のやりたいことのために使おうと考え「家は買わないと決める」層である。こうした層向けに、より良質な賃貸住宅の提供が求められつつある。

「都心の高級マンションから景勝地の邸宅へ」といった成功・富裕層パターンだけでなく、独身時代は「仕事や遊びに便利な都心のマンション」に住み、結婚し子供ができたら「郊外の広い家で伸び伸び育てる」。そしてリタイヤしたら再び「便利な都心のコンパクトな部屋に住む」といった、ライフステージに応じた自由な住み替え人生が、「より豊かな暮らし」として認識されるようになる。そこには、かつてあった「家を買う」=勝ち組、「賃貸する」=負け組という構図はなくなる。

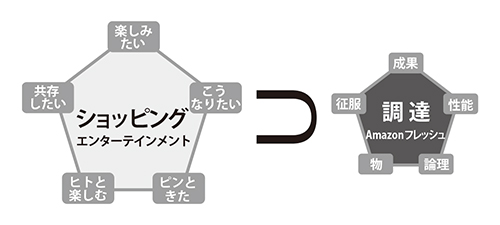

最近、レンタルやシェアに抵抗感がなく、むしろ積極的に活用する層が増えている。クルマ、洋服、装飾品などなど、「所有から利用へ」はトレンドであり、定着しつつある。住宅もその流れに乗るということは十分考えられる。

そもそも戦前までは、日本の都会の庶民の大半が貸家に住んでいたのだ。「何が何でも住宅は所有するもの」という価値観は、高度経済成長期から生じたものなのである。

そのようなことから「住まいを(積極的に)借りる」というニーズはむしろ増えていき、借り手側の「望ましい住宅形態」として、「新築・一戸建の貸家」は圧倒的なニーズがあるとも考えられる。

管理面でも戸建はトク

借りる側に大きなニーズがある戸建賃貸だが、貸す側、賃貸住宅経営を行う側にとってはどうだろうか。

そもそも、日本の総住宅戸数は総世帯数を上回っている。そして人口減少に続き、世帯数の減少もはじまってきている。

家はあまっているのだから、賃貸住宅の空室は、これからも増え続ける。賃貸経営をするなら、ニーズをしっかり見極めてからはじめなければならない。

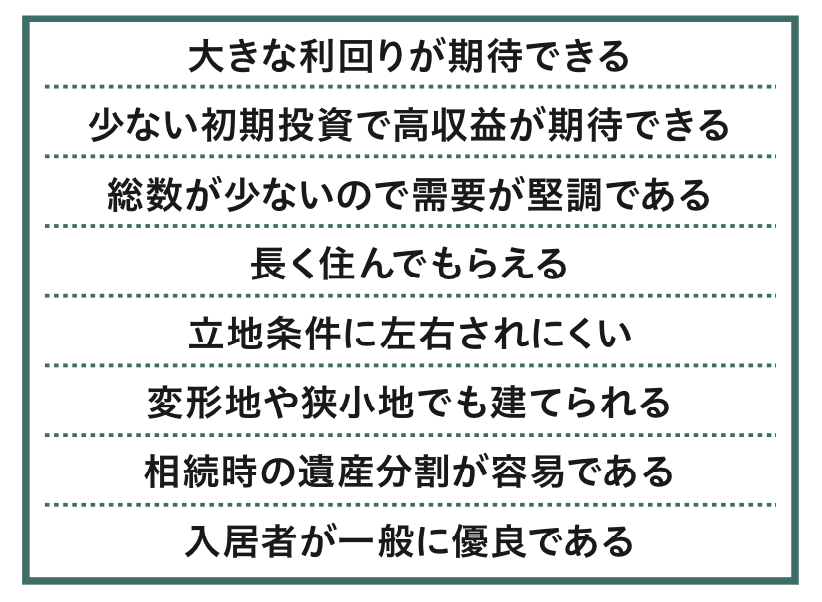

ファミリー層を中心に入居ニーズが高いとされる戸建賃貸だが、この層は入居期間が長い。これは賃貸経営者側にとって大きなメリットだ。子供の義務教育の9年間は動かないという家族は多い。

賃貸住宅では退去のたびに原状回復の費用や空室期間が生じるので、経営上は長期入居者の獲得が一番ということになる。

また戸建であれば集合住宅のような共用部はなく、建物回りや駐車場の掃除も入居者自ら行うのがふつう。管理の手間もコストが集合に比べかからないことも魅力である。

さらに供給が不足している分、間取りに対して相場より高めの家賃設定もできる。高い家賃を払う層は、一般的に属性が良いとされ、トラブルも少ないと言われている。

ファミリー層は戸建を希望

近隣トラブルのトップはやはり騒音であり、集合住宅での共有部の利用に関するストレスも多い。

戸建賃貸に住むメリットは、まず、隣からの、また隣への「音を気にしなくていい」こと。ほかに「収納スペースに困らない」などがある。

ざっくり言えば“持ち家感覚”で住めること。こうした理由から、ファミリー層では戸建を希望する場合が多い。

住宅ローンは前時代の悪弊!?

バブル経済崩壊とともにはじまった平成時代には、さまざまな景気対策が行われた。現在のアベノミクスもその1つであり、その成果についての評価は別として、確実に進んだのが格差社会である。地方都市を拠点とするある住宅営業マンは「最近、住宅ローンが通らないお客さんが増えている」と言う。そもそもの所得が低かったり、カードローンなどによる借金が多かったりすることから審査ではねられるのだ。そして、これは全国的な傾向ともなっている。

これまでの一般的な日本人の人生ストーリーは、就職などで田舎から都会に出て小さなアパートに住み、結婚して子供ができて少し広いアパートや貸家に住む。やがて住宅ローンで家を建てて“あがり”。「住宅双六」と呼ばれたこのストーリーは、高度経済成長期のモデルで、高い住宅ローンを払い続けても給料は毎年上がり、物価上昇で借金は相対的に目減りする。終身雇用で退職金も払われるので、それでローンの繰り上げ支払いもできる。そして、家という資産が残るというものだった。

ところが今は、ローンを組んだがリストラされたとか、共働きでローンを払っていた夫婦が離婚することになったけれど借金の負担をどうするか決まらない……ということがあちこちで生じている。ローンが払えなくなっても売るに売れない、売値が購入額に遥かに及ばず売っても借金が残ってしまう。すでに住宅ローンは「前時代の制度」、「借金漬けを生み出す悪弊」なのか。

集合よりもリスクが低い

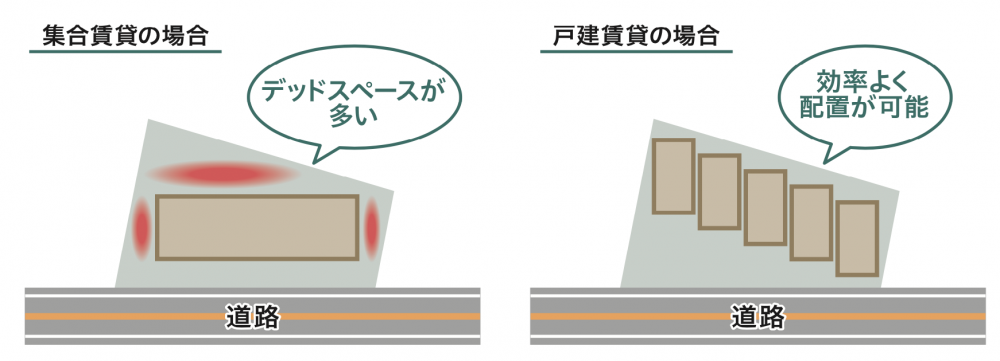

戸建賃貸は集合のそれと比べ、手軽に取り組めるというメリットがある。変形地、狭小地でも建設でき、建築コストも集合に比べれば安い。遊休地を活用したいがリスクは抑えたいというニーズには最適だ。

集合賃貸の場合、用地が20~30坪といった規模では、たいした物件が建てられない。また、無理して建ててうまく満室を維持できても、高収益は期待できない。

一方、戸建賃貸は5×7㍍(35平方㍍)ほどの極小地から建設が可能。また、集合賃貸が建てづらい変形地でも、戸建賃貸なら無駄なく配置できるので、建築、収益両面から見て効率的だ。

賃貸経営の投資は遊休地活用のほか、相続対策を目的とする場合も多い。相続人が複数いる場合は、集合住宅より複数の戸建を建てておいた方が分筆がしやすい。

戸建賃貸は利回りもいい。初期投資に対し家賃が高めに設定できるので、集合賃貸より大きな収益が期待できる。例えば1000万円で建て、家賃16万円で貸し出す場合、16万円×12ヵ月÷1000万円=19・2%。建設費を抑えれば20%以上の利回りを期待できる。

戸建なら売るのも楽

そして投資家にとってのもう1つの魅力は、出口戦略がとりやすいということもある。アパート・マンション投資では、売ろうと思っても相手が投資家しかいないので、「手放したい物件」は買い叩かれるか、見向きもされない。だが、戸建の場合は自宅として購入するという「実需」がある。

こうしたことから、戸建賃貸経営は、土地を持っている人だけでなく、サラリーマン投資家にも向いている「これからの賃貸投資」とも言えるわけだ。

もちろん、戸建賃貸経営にもデメリット、懸念材料はある。

多くの人が心配するのが空室リスク。1棟1世帯なので、入居は1かゼロ。入らなければ収入はゼロ。このリスクに対しては、集合住宅同様に業者と組んだ「サブリース」という方法もあるが、サブリースのリスク、それによって生じるトラブルを十分知ったうえでの契約も必要だ。

戸建賃貸経営におけるもう1つのデメリットは、収益性。アパート・マンションに比べて投資コストが低い分、収益性も落ちる。

集合より高めの家賃設定ができるとは言うものの、例えば、「家賃7万円×4部屋」で月28万円の家賃収入が得られるアパート・マンションを建てられる土地に戸建を1棟建てて、28万円の家賃設定をすることはなかなか難しい。

また、入居が長期間になるというメリットは、退去時の修繕・リフォームも大がかりになるというデメリットをもたらす。修繕コストや古くなったときの入居者獲得などは、心配材料でもある。

投資であるからにはリスクも覚悟すべき。立地、資金計画などを十分考慮し、メリットとデメリットをよくよく判断したうえで決断することは言うまでもない。

賃貸住宅はあまっている

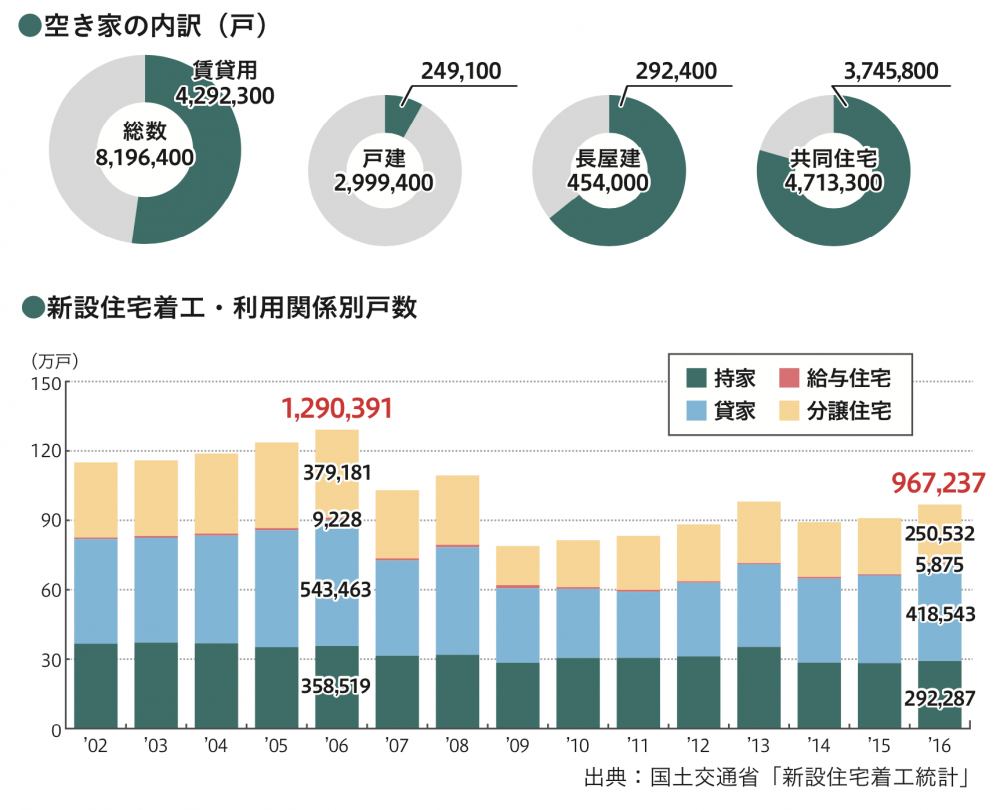

総務省「住宅・土地統計調査」によれば、全国の空き家は約820万戸。

これを「種類」で見ると賃貸用が52.4%、「建て方」で見ると共同住宅が57.4%を占め、賃貸・共同が多い実態が見て取れる。

一方で貸家の新設戸数は2016年で42万戸とまだ増加中だが、貸家全体に占める貸家戸建は2%ほどしかない。

戸建賃貸経営のメリット

戸建なら、変形地や狭小地でも賃貸物件が建てられる。

また、相続対策でアパート経営を行う例は多いが、戸建賃貸は集合タイプの物件に比べ分筆がしやすい点も大きなメリットである。

賃貸住宅投資はアブナイ買物か

サブリースは10年の時限爆弾!

後を絶たないサブリースのトラブル

サブリースをめぐるトラブルが後を絶たない。「アパートを建ててもらえば、こちらで30年契約で一括借り上げし、入居者募集や管理を行います。空室があっても家賃は保証します。固定資産税や相続税の節税にもなるうえ、副収入も得られます」と言って勧誘する。それはいいと喜んだ地主は銀行などから融資を受けてアパートを建て、サブリース会社に引き渡す。しかし、契約書にはこう書いてある。「家賃保証は当初の10年間。以後、2年ごとに家賃額を見直す」と。これがトラブルを引き起こし、「被害者」を出している。

契約から10年後、アパートには空き室が目立ち、サブリース会社からは家賃の減額を求められる。そして「30年間保証すると言ったはずだ」と大家が反発すると、契約解除を盾にはねのけられる。管理経験のない大家は家賃の減額をのまざるを得ず、そこから2年ごとに家賃が下げられ、最後にはローン支払額より少ない家賃しかもらえなくなった……こんな話が続出している。

2016年秋以降、家主からの訴訟も増え、各地で訴訟や100人を超える規模での集団訴訟も起こされている。中には、新築から10年は変わらないとされている保証家賃を下げられたという訴えもある。

実はトラブルは今にはじまった話ではない。すでに14年には、国民生活センターが広報誌の特集で不動産サブリース問題を取り上げている。消費者問題に強い弁護士たちが「リスク負担を家主に転嫁するものだ」としてサブリース業者の手法を糾弾している。

建築費が高すぎる?家賃保証だけではない問題

15年には、NHKのテレビ番組「クローズアップ現代」でこの問題が取り上げられ、過疎地にアパートが密集して建つ光景や、空室だらけのアパートとローンを抱えて途方に暮れるオーナーの姿、サブリース会社の強引な営業トークの音声が大きな話題を呼んだ。新聞や雑誌等でも取り上げられるようになり、問題が広く知られるようになっている。

サブリース会社は、当然、空室リスクを予想できるはず。では、いったいどこで儲けているのか。

まず建築費でモトを取っている。プロが見ればすぐわかる安普請のアパートの建築費が、注文住宅並みの単価設定だったりする。また、サブリース会社は、関連会社が建築した物件でなければ受けつけないので、相見積もりはない。細かく精査できなかったり交渉力がない家主は、高めの建築費を払わされることになる。

入居後の補修費やリフォーム費用も、その関連会社で行うことが必須で、高い費用を支払うことになる。それを拒否して契約解除となり、アパートを売る場合、販売手数料もサブリースの関連会社が手にする場合まであるのだ。

これだけ問題がありながら、いまだにサブリースを規制する法律はない。消費者保護を目的とした特商法はあくまでも一般消費者向け。アパート経営者は事業者であり、契約書に判を押せば自分の責任である。

国土交通省の「住宅着工統計」によると、新たに建てられるアパートを含む借家の着工数は、リーマンショック後の11年の28万5832戸を底に、16年まで5年連続増加。41万8543戸まで増加している。そのうち半数がサブリースだとみられている。空室率が上昇する中、こうしたトラブルはますます増え続けると懸念されている。

金融機関は賃貸投資に慎重に?

シェアハウス「かぼちゃの馬車」の破綻事件で、サブリース融資に最も積極的だったスルガ銀行の不正融資が発覚した。担保物件の評価額を改ざんした二重の売買契約書、入居率や家賃収入の偽装、家主の年収や預貯金額の水増しなど、不正は広範囲に及び、同行の不動産融資総額の半分が不正融資とみられている。そこまでしてもサブリース融資を実行したかったということだろう。

超低金利下で、土地を持つ地主で担保も取れ、事業性融資なので金利を高めに設定できるアパート建設への融資は、金融機関にとってはおいしい案件だ。さらに、サブリース業者へと顧客を紹介して得られる手数料も大きい。その金額は建築費の3%程度と言われ、1億円の建築費なら手数料は300万円である。利息とは別に得られるので、大きな収入源となる。

だが、一般家庭や家主に住宅ローンを融資する独立行政法人・住宅金融支援機構(旧・住宅金融公庫)もサブリース融資への対応を変えた。物件の空き家が増えていることから融資の焦げつきを恐れ、18年度から賃貸住宅向けの融資基準を厳しく設定することとなったのである。同機構では17年度末の賃貸住宅向け貸付金残高は1兆3946億円にも上っていた。また、日本銀行の統計では、同年度末の個人の賃貸アパート向け融資残高は実に23兆2680億円。こうした全体の貸出し増も歯止めがかかる見込み。

融資額も減っている。日銀の統計によると、サブリース契約によるアパート融資を含む「個人による貸家業」への新規融資額は、18年6~8月期で5603億円。前期比約40%減と、大幅に減少した。

サブリース爆弾を爆発させないために

「サブリース業者はあくどい商売をし過ぎだ」という声もある一方、「30年も家賃が保証されるわけがないことは考えたらわかる。家主は欲に目がくらんだだけだ」という声もある。だが、サブリースというしくみ自体が悪いわけではない。事業者側の説明責任と、家主側の自己責任がしっかり果たされていれば、生じにくい問題だ。もちろん、最初から騙す意図でこのしくみを利用していた業者に対しては、市場からの退場を強く求めていかねばならない。

サブリースをめぐるトラブルが大いに喧伝されれば、家賃が減額されると知らずに契約し、10年後にトラブルとなる件数は減ることだろう。

しかしそれでも、すでに契約を済ませた物件はそうはいかない。今後の人口減少時代、空き室問題はさらに拡大すると見られている。そんな中、業界大手の大東建託でサブリース契約をした家主は8万人、レオパレス21は5万人とも言われている。

家賃保証の年限である10年を迎える物件はこれから増えていく。その時限爆弾を爆発させないために、事業者がどのような対応をとっていくのか注視していこう。