エネルギー企業のいま、これから

- 2019/08/16 15:55

- カテゴリー:エネルギー

エネルギー企業のいま、これから

- 宅内IoT事業は 公益事業の未来像?

- 放置される太陽光発電は地方創生のビジネスチャンスか?

- 2020年問題に直面する新電力会社

- ユーティリティ3.0とVPPビジネス

- 政府のエネルギー基本計画に惑わされてはいけない

- 日本版シュタットベルケ地域新電力事業の可能性

宅内IoT事業は 公益事業の未来像?

電力と都市ガスの小売全面自由化で、消費者にとって多少は電気代やガス代は安くなっただろう。一方、電力会社やガス会社からは、単純に利益率が下がっただけだ、という声も聞かれている。

しかし、自由化のそもそもの目的は、競争による値下げだけではない。東日本大震災前の2010年に、経済産業省内で双方向通信機能を持つ電力メーター「スマートメーター」の導入を検討していた段階から、電気事業を通じて多様なサービスを提供する、そういった新しい産業の創出が期待されていた。

暮らし丸ごとIoTサービス

実は、東京電力グループなどの大手電力会社(旧一般電気事業者)は、電力小売全面自由化の前から、かなり明確に、将来の電気事業の姿を描いてはいる。省エネ化と再生可能エネルギーの拡大によって、電気を作って売るだけの事業が縮小していくことは自明だからだ。したがって、省エネサービスをはじめとした暮らし全般にかかわる、いわゆる「暮らし丸ごとサービス」という方向性を 打ちだし、会員制サイトの構築や家電の管理、駆けつけサービス、リフォーム提案などに力を入れてきた。

これは他の大手電力会社も例外ではなく、中部電力ではサンヨーホームズとともに、生活サービスを行う合 弁会社「e-暮らし」の設立まで行っている。当然、新規参入の電気事業者も、生活サービスへの関心は高い。

もっとも、こういった電気事業そのものの変化は、それほど進んでいるわけではない。理由はいくつかあるが、その1つは、大手電力会社自身が、大規模発電所で発電し、それを売っていくというビジネスモデルを捨てきれないことと、顧客接点が少ないということだろう。後者については、後であらためて述べる。

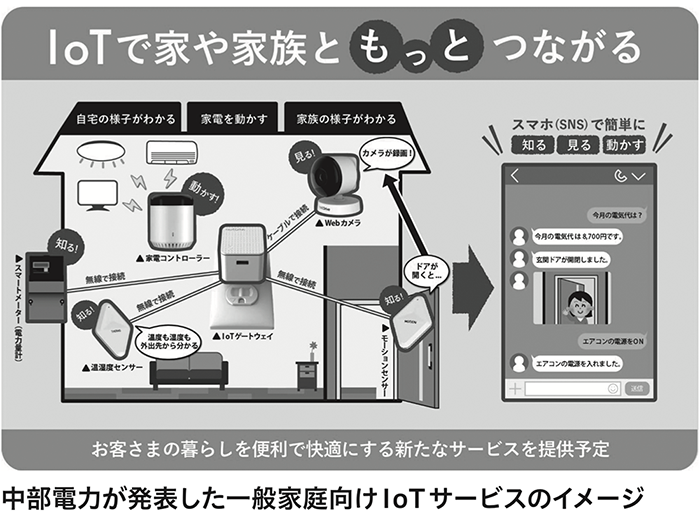

さて、暮らし丸ごとサービスの先にあるものが、宅内IoTだ。快適さを維持するための環境モニタリングも、外出先からの家電のコントロールも、IoTが得意とする分野だ。とりわけ、高齢者の見守りサービスに対しては根強い支持がある。

2017年には、東京電力グループの小売会社である東京電力エナジーパートナーがソニーモバイルコミュニケーションズとともに宅内IoTサービスを商品化しており、18年2月には中部電力とインターネットイニシアティブジャパン(IIJ)が同じくIoTの新会社を設立する協定を結んでいる。また、東京電力グループの送配電会社である東京電力パワーグリッドは、新会社としてエナジーゲートウェイを設立し、18年4月1日より、IoT電力センサ ーを使ったきめ細かい電力の情報のプラットフォームの提供を開始した。一方、通信の分野では、KDDI がauHOMEのサービスを17年7月からスタートさせ、ソフトバンクは米国のエネルギーIoTベンチャ ーであるエンコアードの日本法人を子会社化し、やはり宅内IoTの開発を行っている。

プラットフォームの競争に

宅内IoTとは、どのようなものか。

中心となるのは、さまざまなIoTデバイスとつながるゲートウェイだ。ここからインターネットにつながっていく。左ページ上図は中部電力とIIJによるサービスイメージだが、IoTデバイスとしては、温度や湿度、照度などの環境センサー、ウェブカメラ、IoT対応の家電製品がある。また、スマートメーターもIoTとしてつながっている。この他にも、体重計や血圧計などのヘルスケア製品があり、その一部は身に着けられる、いわゆるウェアラブルだ。ヘルスケアIoTには、人の活動や呼吸、脈拍などを測定するバイタルセンサーもある。なお、筆者としては、高齢化社会を背景として、ヘルスケアIoTの市場が最も大きく成長すると考えている。

さて、もうひとつ、基本となってくるのが、通信手段だ。IoTデバイスとゲートウェイの間はWi-FiやBluetoothでつなぐことができる。問題は、IoTがもたらす膨大な情報量をどのようにインターネットを通じてサーバーに送信するかだが、ここではさまざまな手段が検討されている。

大手電力会社にとっては、宅内IoT事業もさることながら、通信を含めた基本となる部分、いわゆる通信プラットフォームがビジネスチャンスのように見える。理由は2つある。1つは、通信手段として電力線を使ったHD-PLC通信(高速電力線通信)だ。これが使用に堪えるものであれば、大手電力会社の送配電部門( 20 年以降の送配電会社)がIoTの通信プラットフォームを握ることになる。

実際に、東京電力の送配電会社である東京電力パワーグリッドでは、宅内IoTとそのプラットフォーム事業を新規事業と位置づけ、事業化を進めている。エナジーゲートウェイが提供するインフォメティス製のエネルギーIoTは、分電盤に取り付けて利用するしくみで、現在はルーターを通じてインターネットとつながっているが、いずれはHD-PLC通信と組み合わせて分電盤から直接インターネットにつなげたいと考えている。また、このエネルギーIoTデバイスをゲートウェイとすることも視野に入れている。もう1つは、太陽光発電や家庭用燃料電池(エネファーム)、家庭用蓄電池などがさらに普及してくれば、配電系統の安定運用のために、こうした機器の制御も必要となってくる。これらに機器もまた、IoT化していくということだ。IoTのプラットフォームを構築することができれば、さまざまなデバイスを追加することや、IoTがもたらすビッグデータを活用したアプリケーションの提供、マーケティングの展開など、多様なサービスの展開も可能となってくる。

電力会社に欠落する顧客接点

とりあえず、宅内IoT事業を含め、暮らし丸ごとサービスを進める大手電力会社だが、大きな死角がある。それが、前述の、顧客接点が少 ないことだ。

全面自由化前に東京電力の当時の小売部門だったカスタマーサービスカンパニーの役員が述べていたのは、「直接の対面よりもウェブでつながりたい顧客は、若い世代を中心に少なくないと考えている」ということだった。しかし、東京電力グループからもっとも多くの顧客を奪ったのは、顧客接点を持つ都市ガス会社の東京ガスだ。東京ガスでは、ガス機 器の販売や工事をはじめ、料理教室などを行う事業を、東京ガスライフバルとして再編し、供給区域内の各地域に配置している。また、ガス事業の場合、4年に1度のガス器具の点検で各家庭を訪問することも、見落とせない。

当然だが、どんなに優れたサービスを用意しても、営業力がなければ普及はしない。また、顧客接点がなければ、サービスの改善も難しい。実は、顧客接点を伴う事業所のネットワークは、営業のプラットフォームだといえる。大手電力会社は今のところ、営業のプラットフォームの構築には消極的に見える。IoTサービス事業者にとっては、営業力の弱い大手電力会社と提携しても、事業の拡大は簡単ではないだろう。

公益事業の柱として宅内IoTの事業が拡大する方向はまちがっていないだろう。環境センサーが入れば快適さと省エネの両立がしやすくなる。ヘルスケアIoTは高齢化社会に不可欠なものとなるかもしれない。しかし、それが消費者目線でのサービスとなり、適切な価格で拡大していくには、顧客接点を持つ事業者の取り組みが不可欠だろう。そこに、ポスト価格競争における、新規参入の電気事業者のチャンスはある。

放置される太陽光発電は地方創生のビジネスチャンスか?

2012年7月に施行された、再生可能エネルギーの固定価格買取制度(FIT)によって、全国で太陽光発電所が急増した。畑の中のソー ラーパネルは新たな日本の風景ともなっている。とはいえ、投資も施工 も大都市圏の事業者が主導してきた。その結果、地元経済への影響は限られ、現状では雇用の拡大にもつながっていないと言われている。とりわ け50キロワット以下の太陽光発電所は適切な運用とメンテナンス(O&M)などが行われず、放置されているといってもいい。しかし、こうした発電所を地元で買収し、地域経済の活性化につなげることは不可能ではない。

フリーではない太陽光発電のメンテナンス

2017年3月末の時点で、全国には約3000㌔㍗の事業用太陽光発電所がある。特に送電線への系統 連系が安くてすむ、低圧連系となる50㌔㍗未満の発電所は多い。中には、大規模開発をしたあと、50㌔㍗未満ごとに区切って分譲した発電所もある。こうした事業用太陽光発電所は、発電した電力を20年間買い取ってもらえるので、実質的にマンション投資のような金融商品となっている。実際に、太陽光発電の開発事 業者には、不動産事業者などエネルギーとは縁のない事業者は多い。こうした事業者が、投資家に対して、ローンを組んで発電所を売却するという事業も成り立っている。

問題は、太陽光発電所の所有者が、運転管理やメンテナンスのことを考えていないということだ。

太陽光発電は設置すれば自動的に発電してくれるので、メンテナンスフリーというイメージがある。しかし実際には汚れや雑草の成長などが発電量に影響を与えるし、発電パネルや架台も劣化する。落雷や台風などの自然災害もある。それどころか、施工不良によって将来は土砂崩れやパネルの飛散が起きかねない発電所も少なくない。その結果、近隣の住宅などに被害が出れば、損害賠償ということにもなる。太陽光発電の建設工事にあたっては、電気工事と土木工事の専門家がそろっていることは少なく、そのことも施工不良につながっている。いずれにせよ、20年間無事に発電していくには、発電量の遠隔監視などの適切な運用と定期的なメンテナンスは不可欠だ。

ところが、実際に発電量の遠隔監視が行われている50 ㌔㍗未満の発電所は3割程度しかない。メンテナンスはFIT制度の改正にともなって義務化されたものの、それも4年に1回というレベルで罰則すらないが、それすら周知されていないという。それほど、発電所の所有者が無関心というのが現状なのだ。

放置発電所は地元資金でリニューアルを

太陽光発電のオペレーション&メンテナンス(O&M)にはどの程度のコストをかければいいのか。太陽光発電所の建設などを全国で手掛けているLooopなどいくつかの会社は、近年O&Mのサービスも開始している。Looopによると、売電収入の5%がO&Mのコストの目安だという。というのも、適切なO&Mが行われないことで失われる売電収入が、5%に相当するためだ。

実は、O&Mについては、中央の大手事業者にとっては移動などのコストがかかり過ぎるため、地元の電気工事会社などが取り組みやすい事業となっている。都内に拠点を置いて、太陽光発電などを行うエナジービジョンでは、地方の電気工事会社を組織化し、地元主導のO&Mを進めている。所有者の無関心がネック ということだが、その一方で、会員の電気工事会社には、放置されている地元の太陽光発電所を買収し、適切なO&Mで収益を上げようという動きもあるという。

このまま多くの太陽光発電所が放置されていけば、発電量が大幅に減少し、あるいは発電しなくなる発電所も出てくるだろう。そこで、放置され、場合によっては発電量が下がった発電所を買収し、リニューアルしていくということだ。極端なケースとしては、12年度に設備認定された、売電価格が1㌔㍗時あたり40円の案件であれば、土木工事をやり直して発電所を運用したとしても、採算が合う。

全国で開発が進んだにもかかわらず、あまり地元の経済に利益をもたらしてこなかったのが、これまでの太陽光発電だ。その結果、最近では景観を損なうなどの理由で、地元で建設反対運動が起こるケースもある。しかし、こうした発電所が地元の所有物となり、安定して発電していけば、経済にもエネルギーの地産地消にもいい影響を与える。さらに、O&Mが認知されれば、売電期間である20年間は地元の雇用につながっていく。

FITによる太陽光発電の売電価格こそ下がっているが、放置発電所の買収とリニューアル、O&Mは、あらためてエネルギーの地域創成に役立つ事業となっていく可能性があるといえよう。

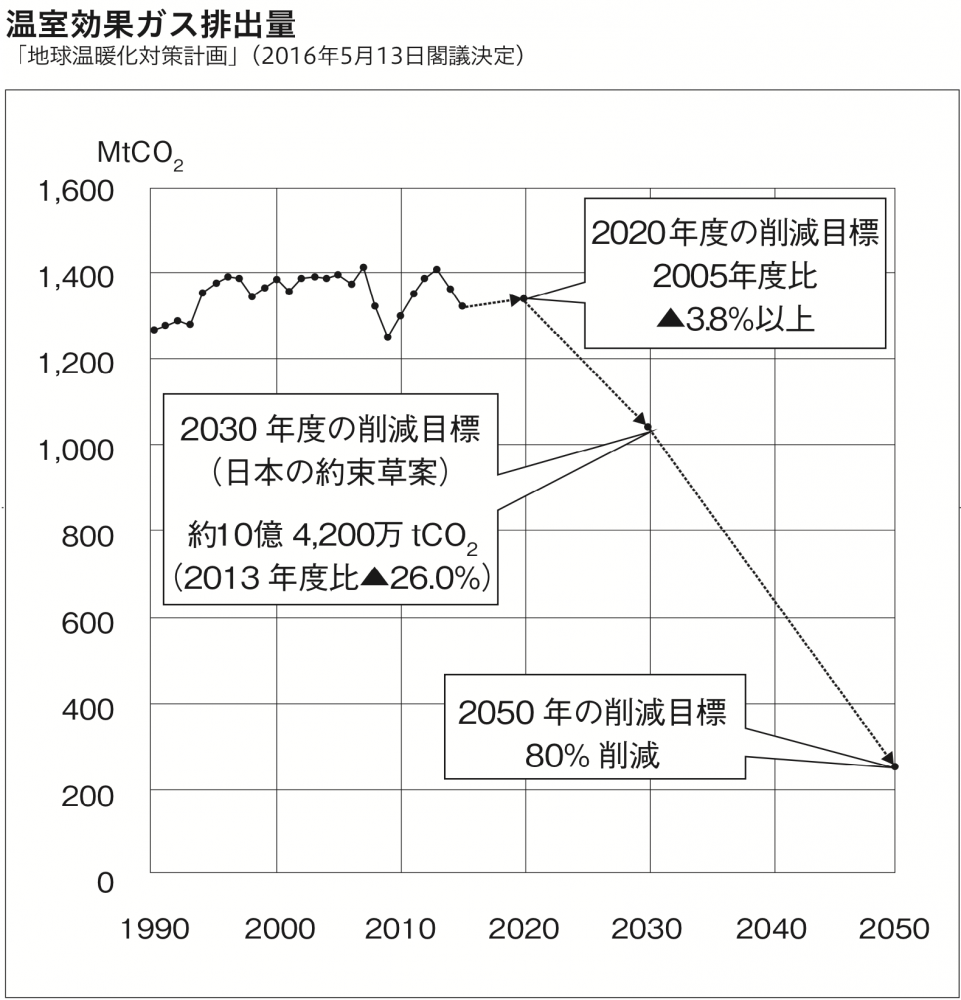

地球温暖化防止を目的とした国際協定であるパリ協定が発効したことで、日本は大幅なCO2排出削減が求められるようになった。したがって、太陽光発電を含めた再生可能エネルギーの開発は、今後主力の電源開発となっていく流れだ。

とはいえ、FIT期間中は、発電した電気のCO2排出量は火力発電相当として計算されるので、事業所がその電気を購入してもCO2削減とはならない。そのため、企業にはFITの電気を利用するというモチベーションは低い。しかし、FIT期間が終了すれば、CO2を出さない電気として流通させることができる。また、リコーは2040年をめどに自社で使う電気を100%再生可能エネルギーにするとしているが、これも多くの事業用太陽光発電のFIT期間終了後と時期的に一致している。したがって、太陽光発電のO&MはFIT期間終了後も必要とされることが予想される。

また、アップルなど海外の企業には、再生可能エネルギー100%を目指す企業は少なくない。こうした企業では、自社の事業所で使う電気だけではなく、サプライチェーンにおける電気も再生可能エネルギーにすることを目指している。当然、部品やサービスをこうした企業に提供している日本企業も例外ではなく、再生可能エネルギーの電力、すなわちグリーン電力のニーズが高まっている。

しかし、日本で供給できる電気は、東京電力エナジーパートナーなど一部の事業者が扱う水力発電の電気や、グリーン電力証書(電気の環境価値の証書)を利用したグリーン電力などに限られている。

一方、住宅用太陽光発電の場合、年秋以降、FITによる余剰電力の買い取り期間が終了する設備が出てくる。19年には約57万件、以降毎年20万件ずつ終了すると見られる。さらに、近い将来は、住宅用太陽光発電がFITの対象外となっていくだろう。

このようにFITの対象外となった太陽光発電の余剰電力は、CO2を出さない電力として供給できる。

一部の小売り電気事業者は、こうしたFIT後の住宅用太陽光発電の余剰電力をグリーン電力として取り扱う準備を進めている。これは、地域の小売り電気事業者にとっても、地元産のグリーン電力を扱うチャンスだともいえるだろう。この電気を、太陽光の自家発電とともに活用して、地元企業を再生可能エネルギー100%に近づけた製品やサービスのサプライヤーにしていくこともできる。

太陽光発電には、こうした地域経済へのプラスの影響をもたらす可能性も指摘できるだろう。

2020年問題に直面する新電力会社

2016年4月に電力小売全面自由化となり、現在、400社以上が小売電気事業者として事業を行っている。 しかし、2020年を境に、その多くが撤退するのではないかと予想されている。

電気事業の2020年問題

電気事業の新規参入者からは、最近は電気事業が思ったほど儲からないという話をよく聞く。理由はいくつかある。

まず、代理店や取次店として参入した事業者の場合は、そもそも利益率がおよそ3%と低い。そのため、例えば電気の販売を取り次いでいるLPガス販売店の場合、世帯当たりの電気の利益はLPガスのおよそ10分の1程度。「売る気も起きない」と話す事業者は多い。

小売電気事業者として参入した場合でも、需給調整などの運用業務を外注している場合は、あまり利益が出なくなっている。以前であれば、卸電力取引所の市場価格が相対的に安いため、新規参入者は利益を確保することができた。ところが、最近は取引所価格が少しずつ値上がりしており、新規参入者の利益を圧迫している。今年の冬のように寒い日が続くと、取引所の電力価格が高騰し、赤字で電気を売るということになってくる。

また、新規参入者にとって負荷率が低い大口需要家は、大手電力会社よりも安く電気を供給でき、安定した収入をもたらしていた。これに対し、大手電力会社が大幅な値引きによって、低圧で取られた電力量を高圧で取り返しているということだ。こうした背景から、新電力ベンチャーのLooopのように関西電力管内では関電の電気の取次に切り替えるというケースも出てきている。

こうなると、大手電力会社や大手都市ガス会社のように安定した電源を持たない限り、小売電気事業は利益が出せないことになる。現状でも、経営が厳しくなっている新規参入の小売電気事業者だが、その先には、2020年問題という壁が待っている。この年を境に、新規参入の小売電気事業者の多くは淘汰されることが予想される。

では、2020年問題とは何か。エネルギー規制改革のスケジュールによると、電力規制改革は3段階で実施され、これを追うように都市ガスの規制改革も進む。一方、固定価格買取制度(FIT)はこれに先行して導入され、16年に制度改正が行われている。このスケジュール上で、20年に実施されることは2つある。1つは、大手電力会社の送配電分離だ。これにより、形式上は送配電部門が大手電力会社の子会社となり、中立的な運営に向けて進む。問題はもう1つの、料金規制撤廃の検討だ。

実は、大手電力会社の料金メニューには規制がかけられている。わかりやすく言えば、標準的な家庭用料金メニューとして、使用量の少ないお客様には割安になるように規制がかけられているということだ。実際に、大手電力会社の家庭用の料金メニューは3段階制となっており、毎月300㌔㍗時を超えると1㌔㍗時あたりの価格がもっとも高くなる。したがって、新規参入者は、電気をたくさん使い、高い電気料金を払っているお客様をターゲットに、割安な電気を販売することで利益を上げてきた。ところが、規制がなくなり大手電力会社が自由な料金メニューを打ち出したら、新規参入者は価格競争で不利になる。

さらにその先には、もう1つの壁が待っている。それが、FIT電源の激変緩和措置だ。もともと、事業用太陽光発電などFITで設備認定された電源からの電気は、仕入れ価格は回避可能原価、すなわち火力発電の燃料焚き減らし相当とされていた。これが、新規参入の電力会社にとっては安価な電源となっていた。ところがFITの法改正によって、小売電気事業者はFIT電源から直接電気を購入することができなくな った。卸電力取引所を経由しなくてはいけないということだ。しかも、価格も卸電力価格に統一された。ただし、事前に契約した電源に関しては、小売全面自由化以降5年間の猶予が与えられている。したがって、現在は引き続き安価な電源として新規参入の小売り電気事業者に活用されているが、それも20年度末にはなくなるということだ。特に事業用太陽光発電事業から参入してきた小売電気事業者にとって厳しい状況だ。そこで、ネクストエナジーのようにグリーン電力に力を入れる事業者も登場している。

こうした将来を見越して、東京ガスではすでに、小売電気事業者のM&Aを進めている。

電力・ガス会社の再編は?

このままいけば、電力市場は電源をほぼ独占している大手電力会社と大手都市ガス会社、石油会社など限られたプレーヤーの競争となっていくだろう。それ以外で残るのは、地域の電力会社や再生可能エネルギーの供給にこだわった特色ある電力会社くらいだろう。

では、大手電力会社に死角はないかといえば、そうとは限らない。むしろ、課題は多い。まず、省エネが進んだ結果、電力需要は減少しており、電源は余剰となっている。特に日中のピーク需要は、太陽光発電の割合が高くなっており、時間帯別料金メニューも説得力がなくなってきている。原発の再稼働が進めば、電源はさらに余剰となる。ところがその原発も再稼働しない限りは不良資産となり、大手電力会社の経営を圧迫する。

一方、自由化が進んだ結果、大手電力会社、大手都市ガス会社においても、電力や都市ガスの利益率が下がっている。こうなると、予想されるのが、業界再編だ。ドイツでは自由化にともなって、7大電力会社が4社に再編された。同じことが日本でも起こる可能性は高い。すでに、中部電力と大阪ガスは、首都圏を想定した電力と都市ガスの小売会社として、CDエナジーダイレクトを今年4月に設立した。他社もこうした動きをしてくることは容易に想像できる。また、電力会社の吸収合併もありうるだろう。

それでも、解決されない課題がある。それは、大手電力会社の営業力の弱さだ。顧客接点の弱さは、都市ガス会社と比べても大きく見劣りする。東北電力が東急パワーサプライに出資した背景には、首都圏で安定した顧客を得るだけではなく、顧客接点について学ぶという思惑もあるのではないか。

おそらく、大手電力会社や都市ガス会社の再編は避けられないだろう。その一方で、新規参入者においては、顧客接点を生かし、多様なサービスを提供できる事業者が生き残るのではないだろうか。例えば、住宅用太陽光発電、蓄電池、リフォームなどのソリューションに力を入れるという企業もあるだろう。

自由化における価格競争は今後、難しくなってくる。その先にあるサービスの競争が可能な営業体制を、20年までに構築することが、大手も新規参入者も含めた電気事業者の最優先課題だ。

ユーティリティ3.0とVPPビジネス

2.0、3.0といった数字をつけて、バージョンアップをイメージさせるものが少なくない。 例えばインダストリー4.0では、IoTやAIによる製造業のスマート化が進められている。電気事業も例外ではない。

ユーティリティ2・0の先にあるもの

最近では大手電力会社(旧一般電気事業者)の中で、ユーティリティ3・0ということが言われている。電気事業もまた、新しい事業へと変化していくということだが、具体的に、エネルギービジネスはどのように変化するのだろうか。

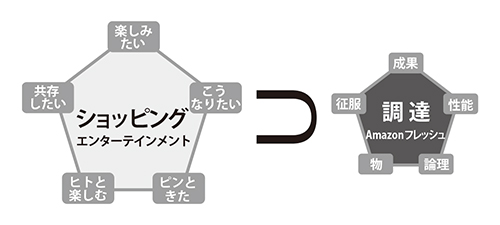

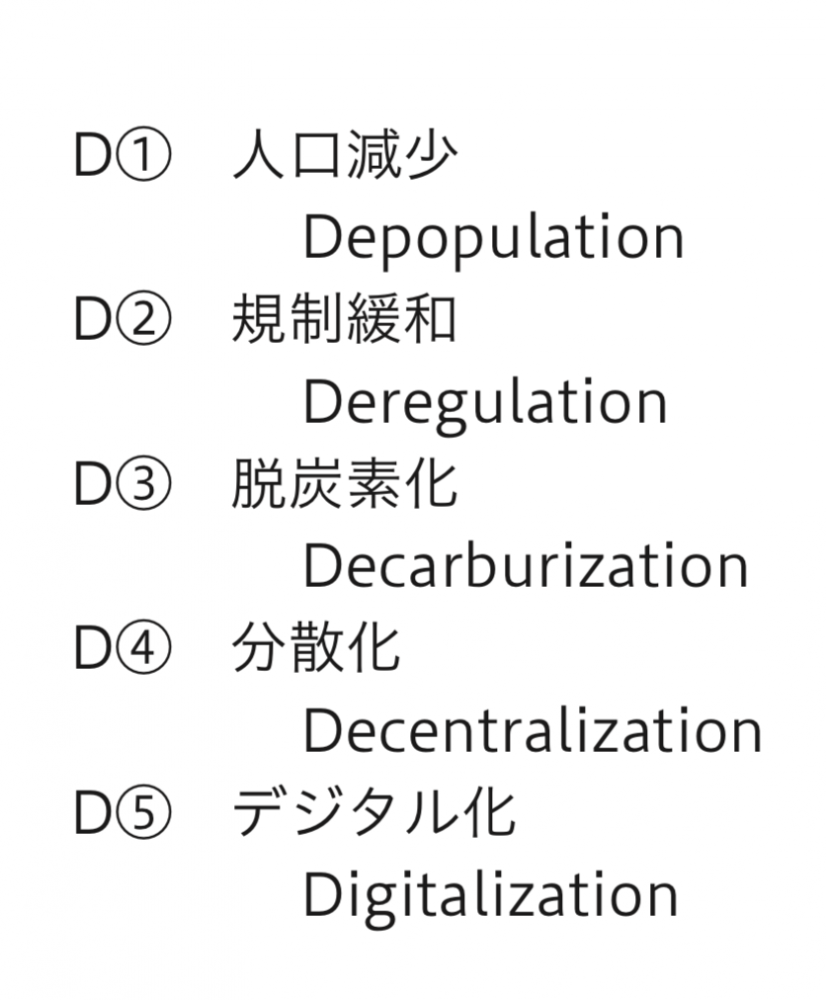

3・0があれば、その前に2・0がある。ユーティリティ2・0とは、自由化と送配電分離だ。東京電力ホールディングスの資料によれば、電気事業の変化を、5つ のDで示すことができるという。まず人口減少(D①)、垂直統合だった1・0の段階から、規制緩和(D②)によって送配電事業が分離されている。我が国では、会計分離がなされた後、2020年に送配電分離が行われる予定だ。そして、2・0から先の課題として、脱炭素化(D③)と分散化(D④)がある。太陽光発電などの再生可能エネルギーをはじめ、蓄電池なども含めた、分散型のリソースの拡大だ。人口減少は需要減につながっていく。気候変動対策としての脱炭素、スマートメーターに代表されるIoTなどデジタル化(D⑤)の拡大は言うまでもない。こうした課題を解決した先にあるのが、ユーティリティ3・0だ。

東京電力グループ以外の旧一般電気事業者がまだ発送電分離を迎えていないのに、ユーティリティ3・0が主張される背景には、大手電力会社の危機意識がある。2020年にはすべての大手電力会社が、中立性が求められる送配電部門を別会社として分離することになっている。これにより、送配電網の利用を、新規参入者と同じ条件にするということだ。しかし、送配電会社は、将来に向けて長期的な設備更新への対応が求められる一方で、省エネと自家消費型の再エネの普及によって需要は減少する。そこで、大手電力会社の送配電部門は、海外 事業と新規事業に活路を見出そうとしている。

途上国など電力のインフラが不足している地域は多いため、海外事業のニーズはある。一方、新規事業だが、送配電事業は規制部門であるがゆえに、その内容には制約がある。その上で、送配電会社としての公益性を有する新規事業への展開が、ユーティリティ3・0なのだ。

3・0の事業モデル

電力システムの安定を考えたとき、分散型の再生可能エネルギーや蓄電池、電気自動車などが増えてくれば、それぞれの制御が必要となってくる。例えば、太陽光発電の発電量が過剰になったときは、蓄電池や電気自動車への充電、あるいはエコキュートで温水をつくるといった対応が必要だ。逆に供給が不足した場合は、需要の抑制や蓄電池からの放電を進めることになる。送配電事業者が、需要家の中に入り込み、IoT化したこれらの機器を制御することで送配電網を安定させる。こうした取り組みを実施し、需要家に安心して電気を使ってもらうようにするのが、ユーティリティ3・0である。また、こうした節電や放電などの制御をとりまとめ、発電所のように運用するものが、VPP(仮想発電所)だ。3・0がこれまでと大きく異なるのは、送配電会社の事業が、送配電以外のプラットフォームとつながり、スマートメーター(電力計)の向こう側にある蓄電池などの設備にまで及ぶことだ。さらに、PLC通信(電力線通信)の技術が進めば、機器を制御するための通信システムもまた送配電会社の事業となる。そうなると、電気事業以外のIoTによるサ ービスも視野に入ってくる。

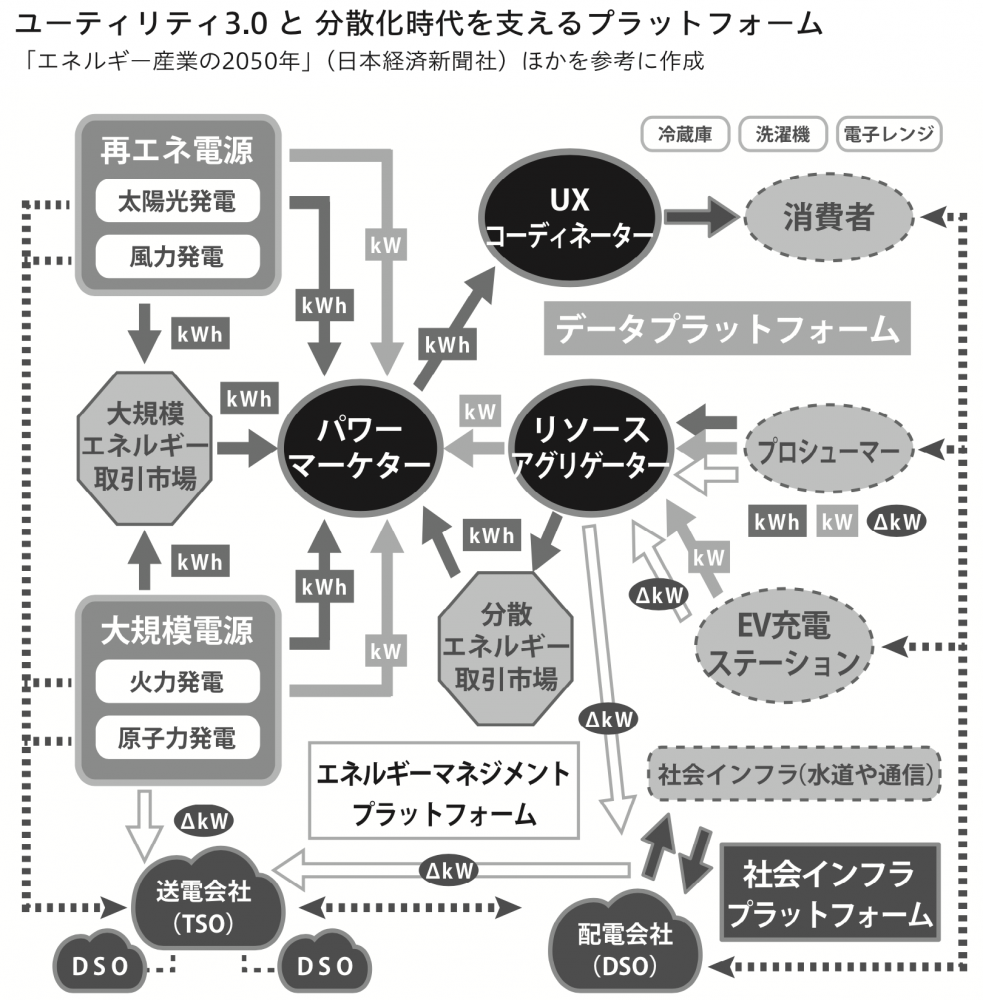

電気を一方的に供給するだけではなく、節電や再エネなどをまとめ、エネルギーの需給を管理・統合することで、電力系統を安定して運用していくのが、ユーティリティ3・0の姿だ(図)。

自由化への逆行と経済性

大手電気事業者が示すユーティリティ3・0には違和感もある。それは、送配電事業者が個人の資産である蓄電池やエコキュートの制御を行う点だ。むしろ、機器の制御や行動によって価値を提供するVPPなどの事業は、小売電気事業者などエネルギーサービス事業者の役割でもあるからだ。ただし、その経済性は未知数だ。

昨年から、電気が不足したときの対応として、発電ないし節電する能力を募集する、調整力公募を大手電力会社が毎年行っている。2018年度向けは節電について全体で約96万㌔㍗、約35億円で落札された。極端な猛暑や寒冷に対応するというものだ。平均すると、1㌔㍗あたり3600円程度となる。大規模な事業所が、1万㌔㍗の規模で節電する「約束」をすれば、3600万円の収入になる。一方、家庭に蓄電池を設置し、1㌔㍗の節電の「約束」をした場合、わずか3600円にしかならない。蓄電池の価格や節電をとりまとめるシステムの価格に見合うものではないだろう。

それでも、将来の再エネ大量導入に対しては、VPPなどの調整力は不可欠なものだと考えられている。また、太陽光発電など再エネの発電コストは日本でもいずれは火力発電を下回るとされているが、欲しいときに電気が使えるようにするためには、蓄電などのしくみが必要だ。ブロックチェーンの技術を活用し、コスト削減の再エネの価値向上をめざす取り組みも進められている。そうなると、再エネそのものよりも制御が電気事業において価値を持つという将来像も見えてくる。

ユーティリティ3・0は、こうした将来を見据えた公益事業の姿である。同時に、新たな事業で誰が価値を提供し、収益を獲得するかは、まだこれからだ。

政府のエネルギー基本計画に惑わされてはいけない

政府はしばしばウソをつく

政府は第5次エネルギー基本計画を取りまとめた。だが、企業においては、政府が決めた計画だからといって、新しいエネルギー基本計画を信じて事業計画を立案・実行していくことはリスクが大きい。というのも、政府が策定する計画は、未来の予測などではなく、予算をどこに重を置いて配分するか、ということでしかないからだ。企業においては、自らの責任で未来を予測し、事業を展開していくことが必要だ。

政府が政策を進めるにあたって、ウソや隠し事をしてきたのは、現在の安倍政権に限ったことではない。読者の皆様も、思い当たることは少なくないだろう。

エネルギー基本計画に関して、2010年に策定された第3次における印象的なエピソードを紹介しておく。

このときの計画のポイントは、30年までを想定したことと、それまでに原発30基を新増設するとしたことだ。表向きは、30年までのCO2など温室効果ガス削減を目指した計画となっている。また、当時の民主党政権は20年までに温室効果ガスを1990年比で25%も削減するとしていたので、目標年次について、食い違いが見られている。

まず、原発30基の新増設だが、これが不可能な数字であることは、経済産業省(経産省)も電力会社も理解していた。2000年代に入り、すでに原発の新増設はほとんど進まなくなっていたが、その理由は、電力需要が伸びていなかったからだ。そのため、当時の東京電力をはじめとする大手電力各社は、建設計画の繰り延べを繰り返していた。当然、10年代になって電力需要が急激に伸びるはずもない。

一方、30年を目標とした理由だが、当時の経産省の担当者は筆者にこっそりと「環境省の計画をつぶすため」だと話してくれた。政府の目標が30年となり、原発中心の気候変動対策ということになれば、そのための予算を執行するのは環境省ではなく経産省となる。

政府の各省庁が省益のためにウソをつくようなことは、これ以外にも行われているだろう。問題は、民間企業が政府の計画を約束された未来のように受け取ってしまうことだ。

石炭火力は不良資産に

第5次エネルギー基本計画は、前回の基本計画における30年の数値目標を踏襲しつつ、50年に向けて、温室効果ガスを80%下げていくという内容になっている。また、そのために再生可能エネルギーが主力電源として位置付けられた。

だが、そもそも30年の数値目標が問題だ。まず、前提として温室効果ガスの削減目標は、30年に13年比26%削減となっている。その上で策定された30年の電源構成の目標は、原発依存度が20~22%となっている。これは、運転延長ないし新増設が必要な数字であり、達成は難しい。ただし、原発の問題は複雑なので、ここでは深く追及しない。注目すべき問題は、石炭火力が26%となっていることだ。30年の我が国の温室効果ガスの排出削減目標は達成されるかもしれない。しかし、50年には、石炭火力はほぼゼロにすることが必要だ。既存の石炭火力を徐々に廃止するならまだわかるが、重要な電源として最新技術を導入してのリプレイスや新増設が織り込まれている。

すでに、石炭火力発電所の建設は現在計画中のものだけで35基に及ぶ。しかし、これらはほぼすべてが、50年までには廃止されることになるだろう。そうすると、これから建設する石炭火力は、ぎりぎり長くてあと30年、短ければ約 10年で廃止される。しかも、長期的に電力需要が減少する一方、再生可能エネルギーの大量導入もされるため、火力の稼働率は下げざるを得ない。これでは、投資回収は難しくなり、事業者の経営を圧迫しかねない。

日本企業のパリ協定リスク

東芝は06年にウエスチングハウスの原子力事業を買収したが、これが不良資産となって経営が破たんする。当時、政府は世界的な原子力ルネッサンスにあるとしており、東芝の経営陣がこれを信じたことが致命的だった。石炭火力の問題は、同様のことがより小さな規模で多数の事業者で起こるということだ。

日本企業が意思決定にあたって、日本政府を信用しすぎることと、気候変動問題の国際的枠組みであるパリ協定を軽視していることは改められるべきだ。エネルギー基本計画に限らず、政府の計画は恣意的であり、将来予測とは別のものだ。政府を信じて経営することは、企業にとってリスクとなる。直近の気候変動枠組み条約の補助機関会合では、パリ協定の詳細なルール作りが進められる一方で、より野心的な温室効果ガス削減に向けた意見が交わされた。現在、パリ協定では地球の平均気温上昇を2℃未満にすることが合意されているが、さらに1・5℃未満としてより厳しく削減すべきという考えが強くなってきている。今年秋には、IPCC(気候変動に関する政府間パネル)が1・ 5℃上昇に関する特別報告書を公表することになっている。

平均気温の上昇を2℃未満に抑えるだけでも、現在の各国の温室効果ガス削減目標は小さすぎる上、1・5℃未満となれば、さらに削減目標を上積みしなくてはいけなくなる。日本も例外ではない。そうなると、石炭火力どころか、LNG火力の運転すら難しくなってくる。

幸いなことに、再生可能エネルギーやリチウムイオン電池の価格は下がっており、電気自動車も普及しはじめた。日本でもZEB(ゼロエネルギービル)やZEH(ゼロエネルギー住宅)の標準化が進んでいる。脱炭素社会は、もはやイデオロギーではなく、世界の主流となっており、これに乗り遅れないことが、事業リスクを軽減する。

日本版シュタットベルケ地域新電力事業の可能性

地産地消を砕いた改正

固定価格買取制度(FIT)による地方での再生可能エネルギーの拡大と、電力小売自由化を通じて各地に登場したのが、地域の電気事業者いわゆる「地域新電力」であり、これをサポートする事業者であった。

こうした地域新電力は、ドイツにおける地域の公益事業会社になぞらえて、日本版シュタットベルケと呼ばれていた。しかし、日本の地域新電力はシュタットベルケと似ている事業とは言えない。

地域新電力が各地で検討され、実際に設立されてきたことには、いくつかの要因がある。

まず、FITによって地方で再生可能エネルギー、とりわけ太陽光発電所の開発が進んだことだ。これにより、地方に電源が多数できることになる。そこで、エネルギーの地産地消と電気事業による雇用拡大を目的に、地域新電力が計画されるようになる。

また、FITの電源からの「電気の仕入れ価格」は、当初は回避可能価格、すなわち「火力発電の燃料代相当」とされた。

例えば初年度の太陽光発電FIT制度によって1㌔㍗時あたり40円(税別)が買い取り価格だが、仕入れ価格の方ははるかに安価(2016年度で10円/㌔㍗時前後)となり、差額は需要家から集める賦課金によって補てんされている。

この安価な電源を地域で活用することが、地域新電力の経済性を支えるものだった。全面自由化開始前から、自治体施設や地域の事業所など大口需要家に電気を販売し、2016年4月以降、一般家庭に参入する事業者も登場した。

ところが、17年にFITが改正され、FITの電気の仕入れ価格が電力卸取引所の価格と連動することになった。5年間の緩和措置はあるものの、FITの電気は新電力会社にとって安価な電源ではなくなってしまった。

このことに加え、大手電力会社の大口電力(高圧)需要家に対する大幅な値引きによる顧客の取り戻しが新電力にダメージを与える。新電力会社はさらなる値下げで対抗するが、これが利益を圧迫することになる。加えて、今年の冬や夏の電力卸価格の高騰がさらなるダメージを加えた。

地域新電力においては、自治体や地域のステークホルダーからの支援、あるいは自治体の清掃工場の発電設備などの電源があるケースに限り、ようやく経営が成り立っているのが現状だ。

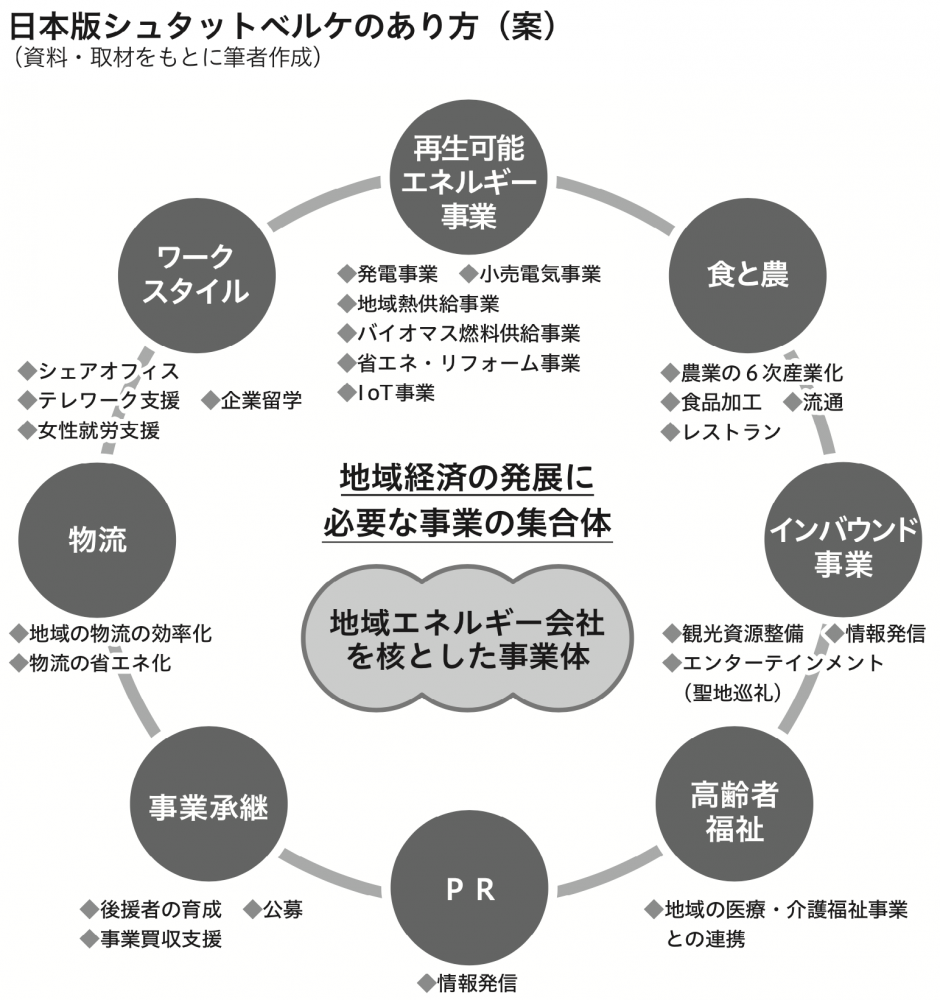

実際には、ドイツのシュタットベルケと日本の地域新電力は全く異なっている。シュタットベルケは地域の総合公益事業会社と言えばいいだろうか。電気事業だけではなく、運輸、水道、熱供給などさまざまな事業を営んでいる。また、利益を上げている事業から他部門への利益の移転を行い、赤字の事業でも住民のために運営できる体制をとっている。安定した利益が見込まれる配電事業を担っていることもある。

さらに、大手電力会社が出資するケースもある。大手電力会社にとっても、直接の窓口になるよりも、住民に近いところで総合的なサービスを提供した方が効率的ということだろう。

ひるがえって日本ではどうか。水道は公営、運輸は民営だが自治体から支援を受けていることも多い。ガス事業も多くは民営と、それぞれ独立している。これをシュタットベルケとしてまとめていくことは難しいだろう。

地域新電力は、ドイツから見るとシュタットベルケではなく「地域電力組合」だという。では、日本ではシュタットベルケは不可能なのだろうか。

地域新電力の取るべき戦略

地域新電力に限らず、新電力会社は戦略の見直しが必要となっている。顧客の選別、調達価格リスク回避のための相対取引の拡大、オペレーションの見直し、デマンド管理などだ。しかし、とりわけ相対取引の拡大は難しい。だとしたら、小規模な新電力会社は大手電力会社、ないしはそれに準じる会社から供給を受けるという選択肢がもっとも現実的だ。

はた目から見ると、新電力会社が大手電力会社に取り込まれたように映るだろう。しかし、大手電力会社は電源を余剰に抱える一方で、営業力が弱いため、小売事業者を必要としている。むしろ小売事業者側が大手電力会社を選ぶ立場にあるはずだ。

地域新電力の場合、地域への強い営業力が期待される。それを生かさない手はない。実際に、大手電力会社から供給を受ける新電力は増えているようだ。

もちろん、エネルギーの地産地消は、地域にとって重要なテーマだ。しかし、焦ることはない。いずれFITの買い取り期間が終了すれば、CO2を出さない電源として地域の資産となる。また、バイオマスは熱利用ができるので、その活用も大切だ。

より検討すべきことは、エネルギーにこだわることなく、「地域にとって必要な事業は何か」と「この地域にどのような資源があるか」をそれぞれ考え、地域を活性化する事業体を構築することだ。そしてそのために、異なる事業間の連携を深める。

地域というテーマだけでも、例えば高齢者介護として「地域包括ケア」が進められている。そこで、宅内IoTサービスを新たな公益事業と考え、エネルギーと介護を連携させることが可能だ。

実は、地域にはそれぞれ、地域活性化のためのテーマがある。図に示したように、農業の6次産業化、インバウンド、事業承継、生涯教育などさまざまな課題を解決する事業を、横の連携をとりつつ、アナログな経験とITの両方を使って推進していく、そういった事業体が、今の日本に必要なシュタットベルケだ。実際に、それぞれの事業を目指すスタートアップなども筆者の周辺に多い。

地域新電力がとるべき戦略は、こうした地域の課題にコミットしていくことであり、エネルギーはその1つとして位置付けておけばいい。

本橋恵一 もとはし・けいいち 環境エネルギージャ ーナリスト/コンサルタント エネルギー専門誌「月刊エネルギーフォー ラム」記者を経て、フリーランスの環境エ ネルギージャーナリストに。「ガスエネルギ ー新聞」「週刊エコノミスト」などに執筆。 著者に『電力・ガス業界の動向とカラクリ がよ〜くわかる本』(秀和システム)など。